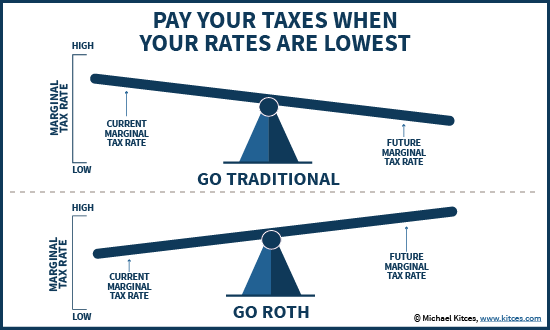

일반적(이론적)으로 은퇴후 세율이 현재와 같거나 높으면 Roth가 유리

일반적으로 은퇴 후 세율(Marginal Tax Rate)이 현재와 같거나 높으면 Roth IRA(Tax Free(AKA Tax Advantaged) Accounts)이 유리하고, 현재보다 낮으면 Traditional IRA(Tax Deferred Accounts)가 유리하다고 한다.

현재 세율과 은퇴 후의 세율이 같을 때 Roth IRA가 더 좋다고 주장하는 이유는?

보통 현재 세율과 은퇴후 세율이 같다면 Roth IRA나 Traditional IRA이 차이가 없다고 주장한다. 이 주장의 근거은 아래와 같다.

예를들어, Marginal Tax Rate이 22%인 개인이 IRA에 저축할 수 있는 한도 $6,000을 저축하는 것을 가정해 보자. Traditional IRA에는 Pre-tax money $6,000 모두를 저축하지만, Roth IRA에는 $1,320( $6,000 * 0.22)를 택스로 내고, 나머지 $4,680을 저축한다.

10년 동안 투자하여 모두 투자한 원금의 2배가 되었다고 가정하자. Roth에 저축한 돈은 tax-free로 인출하니 $9,360이 되고, Traditional에 투자된 금액은 인출시 세금 $2,640 ( $12,000 * 0.22)를 뻬면 결국 Roth와 동일한 금액인 $9,360이 된다. 이런 근거로 현재 세율과 은퇴후 세율이 같다면 Roth IRA와 Traditional IRA이 차이가 없다.

하지만 Roth IRA는 아래와 같은 추가적인 장점이 있어 더 좋다고 하는 것이다.

- 저축한 원금을 59.5세 이전이라도 언제든지 페널티 없이 인출할 수 있음

- Traditional IRA는 401K처럼 72세 이후부터는 required minimum distributions (RMDs)이 있지만 ROTH IRA에는 72세 이후에도 RMD 가 없음

- 상속에 유리 ( 상속에 유리한 Roth IRA(The SECURE Act 2019) 참조)

- 401K를 하고 있다면 ROTH IRA로 분산 투자하면 은퇴후 유연한 인출 전략을 세울 수 있음

- Roth IRA가 Traditional IRA보다 더 많은 금액을 저축하는 것임(Roth는 After-tax money로 저축하는 것임으로 동일한 $6,000을 저축하더라도 Before-tax money 기준으론 $6,000 / ( 1 – Marginal Tax Rate) 만큼 저축한 것임)

위의 가정이 현실적이지 못한 이유

위의 가정은 표준공제(Standard Deductions)를 고려하지 않았다. 2020년 개인의 표준 공제 금액은 $12,400, 부부는 $24,800이다. 여기에 Tax-Loss Harvesting $3,000을 더하면 부부가 공동으로 세금 보고시 $27,800까지는 세금이 없다. 즉, 매년 401(k)나 Traditional IRA 같은 Tax-Deferred Accounts에서 $27,800까지는 tax-free로 인출할 수 있다.

Roth IRA vs Traditional IRA 관련 글들…