Roth IRA에 저축은 가능한 빨리 연초에 하는 것이 유리하고, Traditional IRA에 저축은 가능한 늦게 택스보고 직전에 하는 것이 유리합니다.

Roth IRA 저축을 연초에 해야 하는 이유

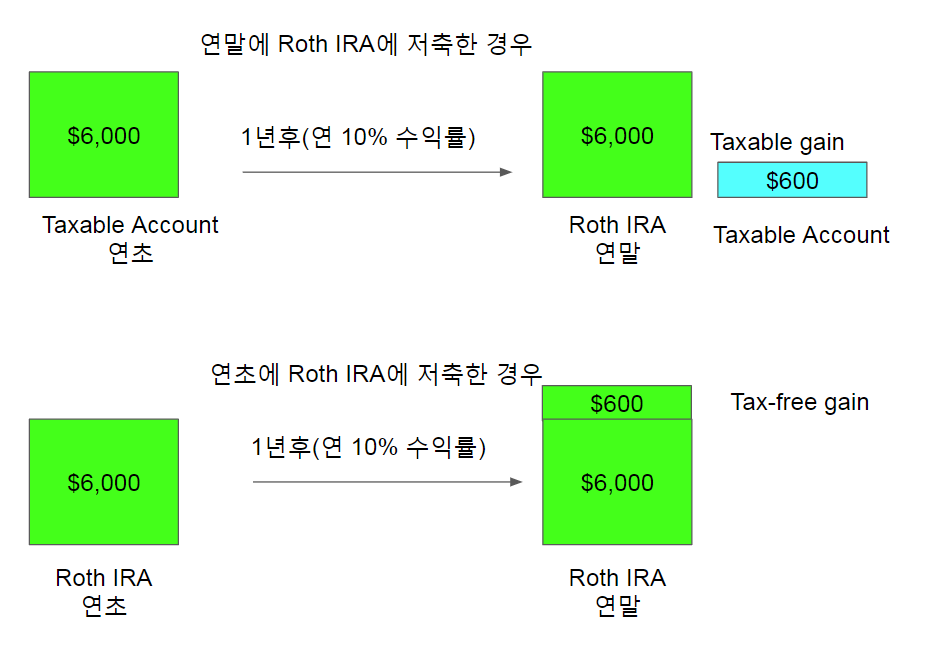

Roth IRA의 세금 혜택은 투자 수익에 대한 세금이 없다는 것입니다. 따라서, 가능한 빨리(연초 1월 2일) 저축하여 투자 수익을 낼 수 있는 기간을 늘리는 것이 유리합니다.

위의 그림에서 보듯이 연초에 Roth IRA에 저축하면 연말에 10% 수익 $600이 Tax-free입니다. 하지만 연말에 Roth IRA에 저축하면 Taxable account에서 발생한 10% 수익 $600은 Taxable gain으로 세금을 내야 합니다. 당연히 세금을 낼 필요없는 Tax-free 수익이 유리하겠죠.

Traditional IRA 저축을 가능한 늦게 택스보고 직전에 해야 하는 이유

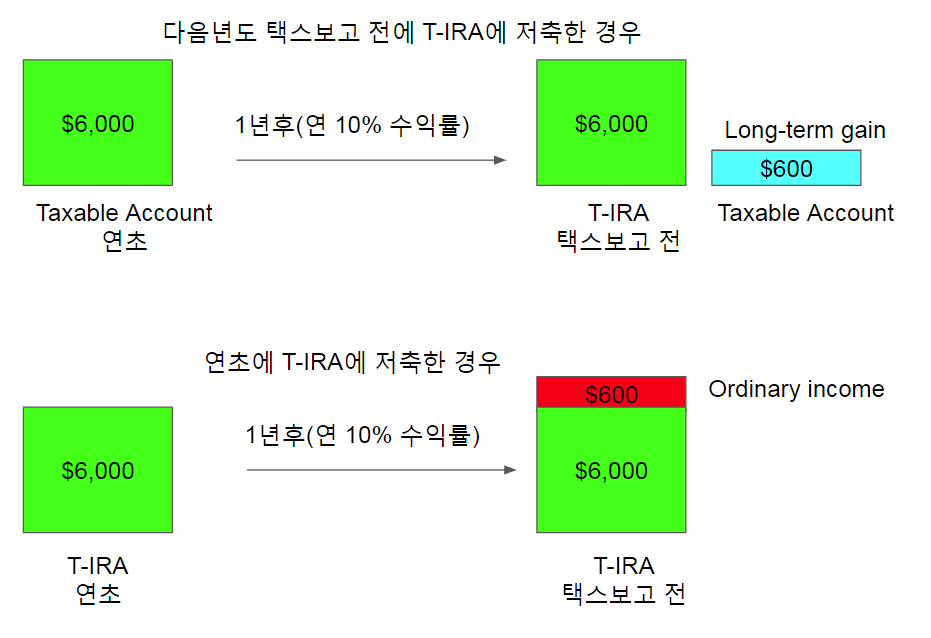

Traditional IRA의 세금 혜택은 택스리턴시 소득 공제를 받는 것입니다. 연초에 저축하거나 다음년도 택스리턴 파일링하기 전에 저축해도 동일하게 소득 공제를 받습니다.

위의 그림에서 보듯이 연초에 Traditional IRA에 저축하면 연말에 10% 수익 $600이 Ordinary income입니다. 하지만 다음년도 택스보고 전에 Traditional IRA에 저축하면 Taxable account에서 발생한 10% 수익 $600은 1년 이상 투자했다면 Long-term capital gain이 됩니다. 당연히 Ordinary income보나 세금상으로 유리한 Long-term capital gain이 더 좋습니다.

Roth 401(k) 옵션이 있다면

회사에서 Roth 401(k) 옵션을 제공한다면 아래 링크의 글을 읽어보고, 본인에게 어느 것이 유리한지 생각해 보십시요.

Roth 401(k)가 유리하다면

만약 Roth 401(k)가 유리하다면 위의 Roth IRA에서 설명한 것처럼 가능한 연초에 빨리 저축하는 것이 유리합니다.

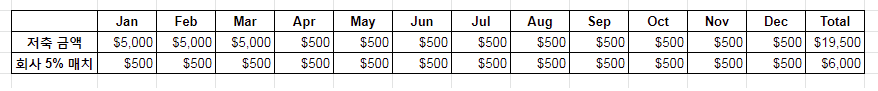

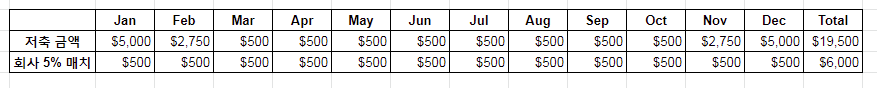

예를들어 연봉 $120,000이고, 회사에서 페이첵의 5%까지 매치해 주고, 페이첵의 50%까지 저축이 가능한 경우, 2020년 401(k) 최대 저축 금액 $19,500을 어떻게 저축하는 것이 가장 효과적일까요?

위의 표처럼 가능한 연초에 최대 금액 $5,000을 저축하고, 회사 매치 5%를 받을 수 있도록 최소한의 금액으로 $19,500을 채우면 됩니다.

Traditional 401(k) 가 유리하다면

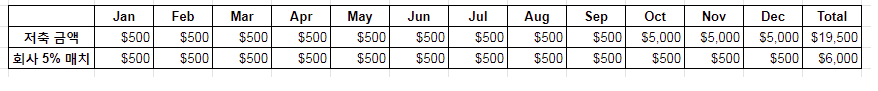

Traditional 401(k) 가 유리하다면 위의 Traditional IRA에서 설명한 것처럼 가능한 늦게 연말에 저축하는 것이 유리합니다.

어느쪽이 유리한지 판단하기 어렵다면

Roth 401(k)가 유리한지 판단 여부는 쉽지 않을 수도 있습니다. 은퇴후 나의 소득과 세율이 어떻게 될지 예측하기가 어렵고, 세율이 어떻게 바뀔지도 알 수 없으니까요. 판단이 어렵다면 Roth 401(k) 반, Traditional 401(k) 반 하셔도 됩니다.

위의 표에서 처음 6개월 동안은 Roth 401(k)에, 나머지 6개월 동안은 Traditional 401(k)에 하시면 됩니다.

은퇴 자금 저축 관련 글들

안녕하세요? 선생님의 싸이트에서 많은 공부를 하고있는 사람입니다. 항상 감사드립니다.

저는 직원 3~5명(저 포함)사이의 조그만 식당을 하고 있고 S corporation의 오너 입니다.

T-IRA를 가지고 있고 작년에 소득이 생각보다 높게 나와 세금을 많이 지출하였는데 절세의 방법을 몰랐습니다. 나중에 401K를 알게되었는데 저와 같은 사람도 401K를 가입할 수있는지요? 그리고 할 수있다면 위의 표와 같이 매달 디파짓을 해야하나요? 아니면 텍스 보고 전에 한꺼번에 할 수있는지요? 회사에서 매칭을 할 수 있는 것이 몇 %까지 Max로 할 수 있나요? 한가지만 더요^^ Vanguard 웹페이지에서 직접 401K 가입과 페이먼트와 회사 매칭 같은 것을 제가 직접할 수 있습니까? 죄송합니다 두서없는 질문에 ….감사합니다.

우선 일년에 얼마 정도의 금액을 저축하실 예정이신가요?

그리고, 401K는 직접 셋업은 어렵고 복잡해서 전문가에게 의뢰를 해야할 겁니다.

401K보다는 상단 메뉴 Contents 페이지에서 “자영업자 또는 스몰 비즈니스 오너의 은퇴 자금 저축”에 관한 아래 글들을 읽어 보시고, 선택하시면 될 겁니다.

SEP IRA

SIMPLE IRA

SEP IRA vs SIMPLE IRA

자영업자를 위한 최고의 은퇴 저축 플랜 Solo 401(k)

SEP IRA vs. Solo 401(k)

예전에 인기 있었던 자영업자 은퇴플랜 Keogh

roth ira가입하고 싶은데요

뱅가드 IRA 계좌 오픈 & 투자 방법 읽어 보세요^^

안녕하세요! 우연히 들어오게 되었는데 정말 유익한 글들이 너무 많네요! 감사드려요!!

이 글과 관련해서 Traditional IRA에 대해 궁금한 점이 있는데요, 찾아보니 contribution deadline은 4/15 tax filing deadline과 같더라구요.. 그러면 올려주신 예를 이용하자면 $5000을 10-12월에 저축하는 것을 내년 2021년 1-3월에 해도 비슷한 효과일까요?

그리고 또 하나 궁금한 점이 만약 3월중 (예)3/15) 에 택스리턴 파일링을 한다면 그 후에 (예)3/16-4/15 동안) 저축한 traditional IRA 저축액은 어떻게 소득공제를 받게 되나요? 그 다음해 (2021년) 택스리턴으로 넘어가게 되는건가요?

답변 주시면 감사하겠습니다!! 🙂

Traditional IRA는 가능한 늦게 저축이니 택스 보고 바로 전에 하면 됩니다.

우선 Traditional IRA에 저축할 때 저축 금액이 몇년도 인지 선택하게 됩니다. 2019년도는 지났으니 이제 2020년도 분을 저축할 수 있습니다. 내년에 2020년 택스보고를 하기전에 Traditional IRA에 2020년도 금액을 저축한 후에 2020년도 택스 보고를 하면 됩니다.

만약 내년 3월에 2020년도 택스보고를 한 후에 Traditional IRA에 2020년도 분을 저축했다면… 택스보고한 2020년도를 수정해야하는 문제가 있습니다. 그러니까 2020년도 택스보고를 하기 전에 Traditional IRA에 2020년도 분을 저축해야 합니다.

아직 IRA에 저축을 해보지 않으셔서 이런 질문을 하신 것 같습니다. IRA에 저축할 때 년도를 선택하게 되고, 세금 보고시 IRA 저축한 금액을 소득 공제 받아야 하니 해당년도에 Traditional IRA에 먼저 저축하고, 세금 보고시 공제 받는게 순서라고 생각하시면 됩니다.

아 네 그렇군요. 빠른 답변 감사드려요! 이번에 공부하면서 계좌를 개설하게 되었는데, 제가 할 땐 년도는 선택사항이 아니었던 것 같아요, 아마 2019 contribution 기간이 끝나서 그런가 봅니다.. 말씀해주신대로 택스보고 전에 모든 T-IRA 저축을 마쳐야 하겠네요!

Roth ira 저축 하려고 했는데 지금 9월이니 그냥 내년 1월에 하는게 좋나요?

가능한 빨리 하는 것이 좋다는 의미입니다. 지금 2020년도 Roth ira에 저축하시고, 내년 1월에는 2021년도 Roth IRA 저축하면 됩니다^^

프리랜서로 Roth 401k에 가입 가능한가요?

Solo 401K를 말하는 것이죠? 예, 프리랜서로 Solo 401K 가능합니다. Roth 옵션을 원하시면 Roth Solo 401K로 하면 됩니다.

안녕하세요, IRA에 대하여 너무 많은 공부가 되었습니다.

그런데 한가지 명확하게 알고 싶은것이 있어요.

T IRA의 경우에 원금을 주식투자 해서 얻은 수익은 매년 세금보고를 해야 하는지요? LONG TERM 세율을 적용받기위해 늦게 가입하라고 하시는거 같아서요. 저는 나중에 돈을 찾을때 세금을 내는 줄 알았거든요. 명쾌한 답 주시면 감사하겠습니다.

알고 계신대로 나중에 돈을 찾을때 일반 소득(ordinary income)으로 간주하여 세금을 냅니다.

T-IRA에 세금 혜택은 소득 공제(Deduction)이 주 목적이니 가능한 늦게 하는 것이 유리하다는 의미를 잘 못 이해하신 것 같네요.

내년 2021년 시작하자마자 max로 t-401k contribution 하려했는데 가능한 연말에 저축하는게 좋다고 하셔서요. 왕초보라 잘 이해가 안가는데 다시 설명해 주실수 있을까요?

투자 소득에 대한 세금 처리 방식 때문입니다. Roth 401K는 투자 소득에 대한 세금이 없으니 가능한 빨리 저축해서 투자 소득을 만들 수 있는 시간이 많은 것이 유리하고, Traditional 401K는 투자 소득을 일반 소득(Ordinary Income)으로 간주하니 투자 소득에 대한 세금 혜택은 없지만 Pre-Tax money로 저축해서 소득 공제(Deduction) 혜택이 있습니다.

소득 공제 혜택은 연초에 저축하나 연말에 저축하나 동일하니 굳이 연초에 할 필요는 없다는 의미입니다. 연초에 저축해서 일반 소득을 만드는 것보다 이 돈을 Taxable account인 일반 주식 계좌에서 Long Term Capital Gains을 만드는 것이 일반적으로 유리하다는 의미입니다. 한마디로 연초에 401K에 저축해 일반 소득을 만들 것인가? 아니면 이 돈으로 Long Term Capital Gains를 만드는 것이 유리한가의 질문입니다.

이해가 되었어요. 자세히 설명해 주셔서 감사합니다!

올해(2021년) 세금 보고 직전에 2020년도로 Roth IRA 계좌 오픈해서 세금 보고까지 마친 상태입니다. 2021년 인컴은 Roth IRA 에 contirbution이 가능한 인컴 리밋($139,000)을 초과할 것 같아서 traditional IRA를 오픈하여 백도어로 Roth IRA로 컨버젼하고 싶습니다. 제가 개인적으로 2021년 traditional IRA에 contribution할 금액은 모두 post tax로 non-deductible에 해당될텐데 여기에 불입한 돈을 Roth IRA에 conversion할 경우라면 벌써 2021년 2월 말이긴 합니다만 지금이라도 traditional IRA 계좌를 오픈하고$6000을 입금한 뒤 바로 다음 날 Roth IRA에 옮기는 게 나을까요? 아님 아님 내년 2022년 1월 2일에 2021년도로 traditional IRA 계좌를 오픈한 뒤 그 금액을 Roth IRA에 옮긴 후, 2021년 세금 보고시 2021년 IRA로 같이 리포트 해야할까요? 제가 가진 403b는 직장에서 주급 디파짓해주기 전에 알아서 프리택스로 떼가는데 이것이 제 개인 IRA를 오픈하는데 아무 영향을 미치지 않는지도 궁금합니다. 제가 Roth IRA어카운트는 아메리트레이드이고 이 곳에서 제 traditional IRA도 오픈하려고 합니다. 403b는 아메리트레이가 아닙니다. 감사합니다.

Roth IRA를 연초에 하는 것이 좋다는 이유는 가능한 빨리 Roth IRA에 돈을 넣어 투자를 빨리 시작하는 것이 유리하다는 의미입니다. 빨리 시작해야 투자 소득을 얻을 가능성이 높을 테니까요. 따라서, 가능한 빨리 Backdoor Roth IRA를 하는 것이 좋습니다.

IRA는 직장에서 제공하는 은퇴 플랜과 별개로 할 수 있으므로 IRA를 오픈하는데 아무 영향이 없습니다.

전통 ira는 세금 보고전, 그리고 roth ira는 연초에 넣는 것이 유리하다고 하셨는데

저희는 2020년 세금 보고 전에 부부 합산해서 12,000 불을 넣기 원하고, 2021년용으로 또 12,000 불 넣기 원합니다.

이런 경우에는 작년 것은 전통 ira로 넣고, 올해 것은 roth ira로 하는 것이 유리한 가요?

아직 구좌 개설 전이라 조언을 듣고 싶습니다.

그리고 연초와 연말이 캘린더 기준을 말하시는 건지, 아니면 개인 텍스 마감인 4/15일 전후를 말하는 건지 잘 모르겠습니다. 2021년용 roth ira를 넣는다면 4월 15일 전에 넣어도 괜챦은지요?

많은 분들이 연초 연말 의미를 잘 못 이해하시는 것 같습니다.

T-IRA는 소득 공제를 받는 것이 혜택이므로 가능한 늦게하는 것이 유리하다는 의미입니다. 그러니까, 정확히는 2020년도 택스 보고 하기 전(2021년 4월15일)에 하는 것이 유리합니다.

Roth IRA는 연초에 하는 것이 유리하다는 의미는 Roth IRA의 혜택은 투자 소득에 대한 세금이 없는 것이나 가능한 빨리 저축해서 투자 하는 것이 유리하다는 의미로 연초라고 한 것입니다.

은덕님, 질문이 하나 있습니다. 부부가 일년에 저축할 수 있는 $12,000의 여유가 있다면 한 명은 연초에 $6,000 Roth IRA로 다른 한명은 연말에 또는 세금보고 직전에 T-IRA로 $6,000을 하면 최선이겠지만, 그게 아닐 경우고 만약에 $6,000이 최선이라면, 연초에 $6,000을 Roth IRA에 저축하고 연말에 그 돈을 빼서 T-IRA에 $6,000을 한 후에 세금공제를 받으면 불법인가요? 그러면 Roth IRA는 원금은 잃었지만, 수익은 쌓이고 T-IRA에 저축은 하게되고 소득공제도 받게되는데요. 은덕님의 의견이 궁금합니다.

우선 연초에 본인의 Roth IRA에 저축하고, 연말에 원금을 인출하는 것은 아무 문제가 없습니다.

그리고, 인출한 원금을 배우자의 Traditional IRA에 저축해도 아무 문제 없구요.

따라서, 매우 신박한 방법인 것 같습니다. 가능하면 제 블로그 게시판에도 생각 공유해 주시면 감사 하겠습니다^^