최근에 Roth IRA 자격이 되지 않음에도 불구하고 저축(Contribution)을 한 고객을 상담했습니다. 두 사례 모두 Married Filing Separately로 세금 보고를 하면 Roth IRA에 저축 자격이 없다는 사실을 모르고 저축을 한 경우였습니다. 이 글에서는 Married Filing Separately로 세금 보고를 할 때의 Roth IRA 자격 조건과 이를 해결하는 방법에 대해 알아보겠습니다.

Roth IRA란?

Roth IRA(Individual Retirement Account)는 소득 공제(Deduction) 혜택은 없지만, 59.5세 이후에 Tax Free로 원금과 투자 수익을 인출할 수 있는 개인 은퇴 계좌입니다.

Roth IRA 저축(Contribution) 자격은?

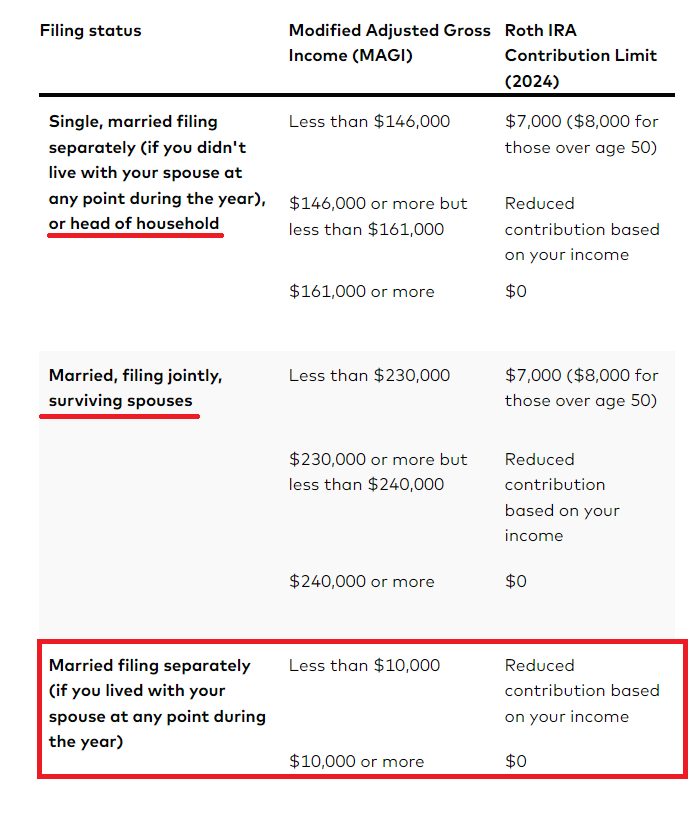

Roth IRA에 기여하기 위해서는 **근로 소득(Earned Income)**이 필요합니다. 그러나 소득이 일정 수준을 초과하면 기여 자격이 제한됩니다. 특히 Married Filing Separately 상태로 세금 보고를 하면 소득 제한이 크게 영향을 미칩니다.

- Married Filing Separately 소득 제한 (2024년 기준): 조정된 총소득(MAGI)이 $10,000을 초과하면 Roth IRA에 대한 기여가 불가능합니다. 이는 매우 낮은 한도이며, 대부분의 경우 Married Filing Separately로 세금 보고를 할 경우 Roth IRA에 저축할 수 없음을 의미합니다.

Married Filing Separately로 인해 Roth IRA에 저축이 안 된다면?

Backdoor Roth IRA 전략을 통해 간접적으로 Roth IRA 혜택을 누릴 수 있습니다. Backdoor Roth IRA는 소득 제한을 우회할 수 있는 절세 전략으로, 고소득자나 Married Filing Separately 상태로 세금 보고를 하는 사람들에게 유용합니다.

Roth IRA 자격이 안되는데 Contribution을 했다면?

Roth IRA 자격이 없는데 저축(Contribution)을 했다면 IRS는 이를 **초과 기여(Excess Contribution)**로 간주하며, 매년 6%의 벌금을 부과할 수 있습니다. 이를 방지하기 위해서는 빠르게 조치를 취해야 합니다. Roth IRA recharacterization을 통해 문제를 해결할 수 있으며, 다음과 같이 진행됩니다.

Roth IRA Recharacterization

만약 Roth IRA에 잘못 기여한 것을 발견했다면, Traditional IRA로 Recharacterization하는 것이 필요합니다. 이를 통해 Roth IRA에서 Traditional IRA로 계좌 성격을 변경하면, 초과 기여 벌금이 발생하지 않으며 세금 문제를 피할 수 있습니다. Recharacterization 절차는 IRA 관리자와 상의하여 빠르게 진행하는 것이 좋습니다.

Roth IRA Conversion

Traditional IRA로 Recharacterization한 후에 Roth IRA Conversion을 할 수 있습니다. Roth 컨버전할 때 T-IRA에 Pre-Tax 잔액이 있으면 Pro-Rata Rule이 적용됩니다.

결론

Roth IRA는 은퇴 후 비과세 혜택을 누릴 수 있는 유용한 은퇴 계좌지만, 엄격한 소득 제한이 있습니다. 특히 Married Filing Separately로 세금 보고를 할 경우 소득 제한으로 인해 기여가 거의 불가능합니다. 만약 자격이 안 된 상태에서 Roth IRA에 기여했다면 빠르게 Traditional IRA로 Recharacterization을 하여 벌금을 최소화하는 것이 중요합니다.

Roth IRA 관련글

|