한계세율(Marginal Tax Rate)이란?

한계세율(Marginal Tax Rate)은 소득증가액에 대한 세금 증가액의 비율이다. 예를 들어, 현재 소득에서 추가로 $100 소득이 발생했을 때 한계세율이 35%인 사람은 $35를 택스로 내고, 한계세율이 12%인 사람은 $12를 택스로 낸다.

텍스 브라켓(Tax Bracket)이란?

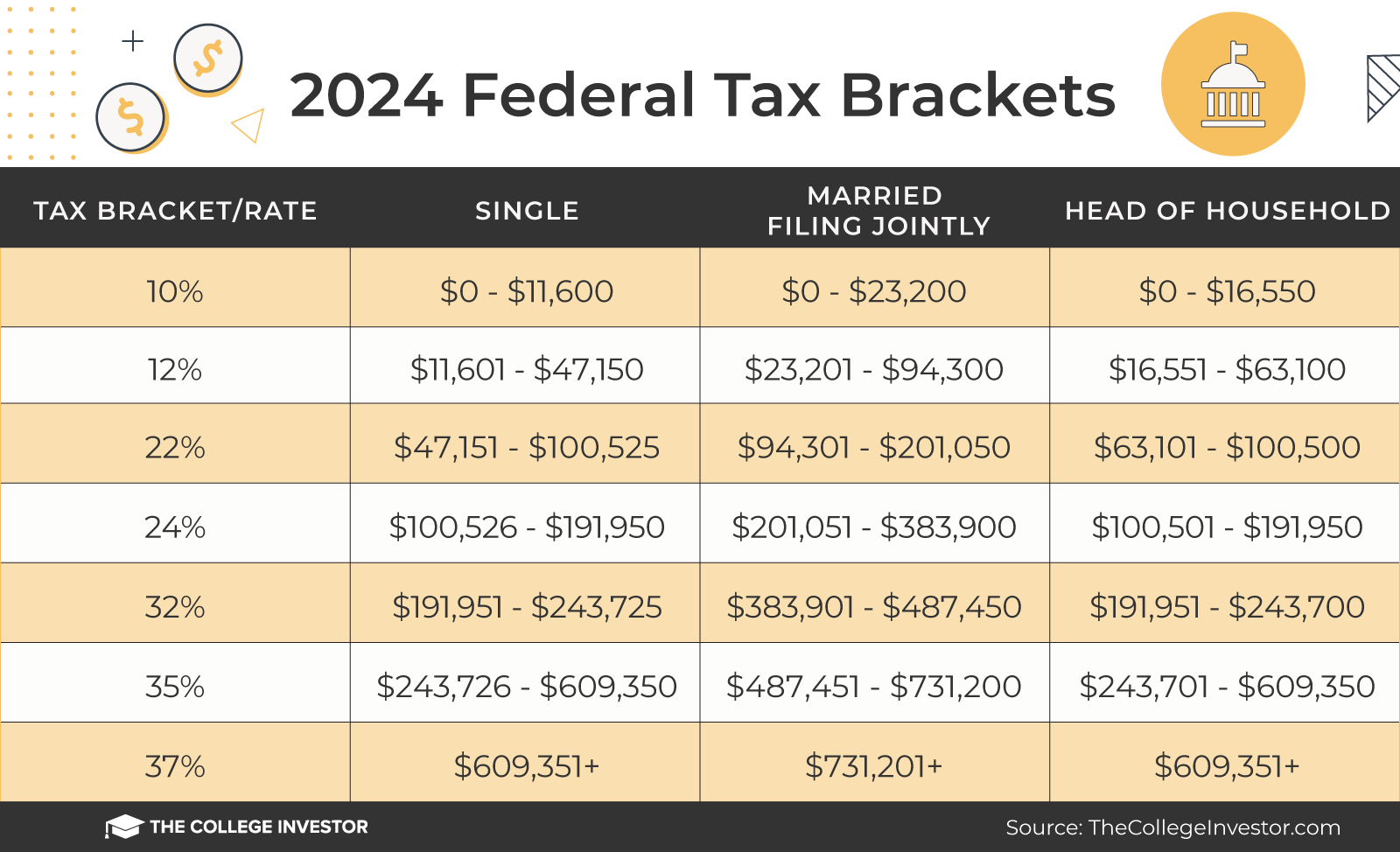

텍스 브라켓(Tax Bracket)은 소득 구간에 따라 다른 세율을 매기는 방식으로 소득이 높아질수록 세율이 올라간다. 아래 표에서 같은 세율에 속하는 과세 표준액의 범위를 택스 브라켓(Tax Bracket)이라고 한다.

과세표준액(Taxable Income)

위의 텍스 브라켓은 소득(Gross Income) 기준이 아니라, 과세표준액(Taxable Income) 기준이다. 텍스 브라켓의 과세표준액(Taxable Income)은 아래의 계산식으로 대략적인 금액을 구할 수 있다. 본인의 연봉에 추가 소득(interest, Dividends, Capital gains(loss), business income, etc)을 더하고, 401K나 IRA 등의 tax-deferred 은퇴 계좌에 저축한 금액, HSA 저축한 금액, 그리고 표준 공제 금액을 뺀다.

- 과세표준액(Taxable Income) = 연봉 + 추가 소득 – 401K – IRA – HSA – 표준공제

한계세율(Marginal Tax Rate)에 따라 은퇴 계좌 소득 공제 효과도 다르다.

소득 공제 혜택의 효과는 한계 세율에 따라 다르다. 예를 들어, 한계 세율이 32%이면 저축 금액의 32%가 절세 효과이고, 한계 세율이 10%이면 저축 금액의 10%만큼만 절세 효과가 있다.

LTCG(Long-Term Capital Gains) 텍스 브라켓(Tax Bracket)이란?

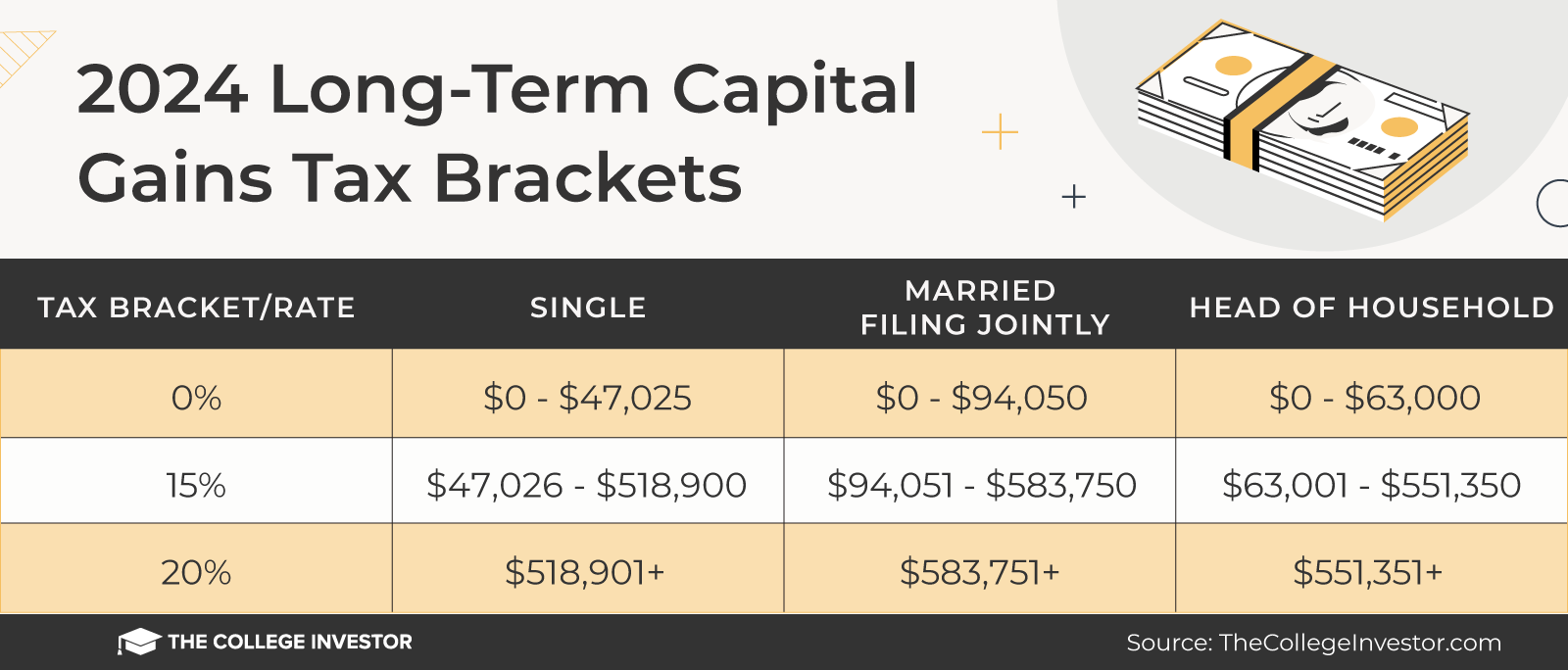

Long-Term Capital Gains Tax brackets은 1년 이상 장기 투자 소득에 대한 세율로 일반 소득(Ordinary Income) 텍스 브라켓(tax bracket)처럼 소득이 높아질수록 세율이 올라간다. 하지만 일반 소득보다 세율이 낮기 때문에 가능한 1년 넘게 장기투자를 하는 것이 유리하다.

나의 한계 세율은 두 개다!

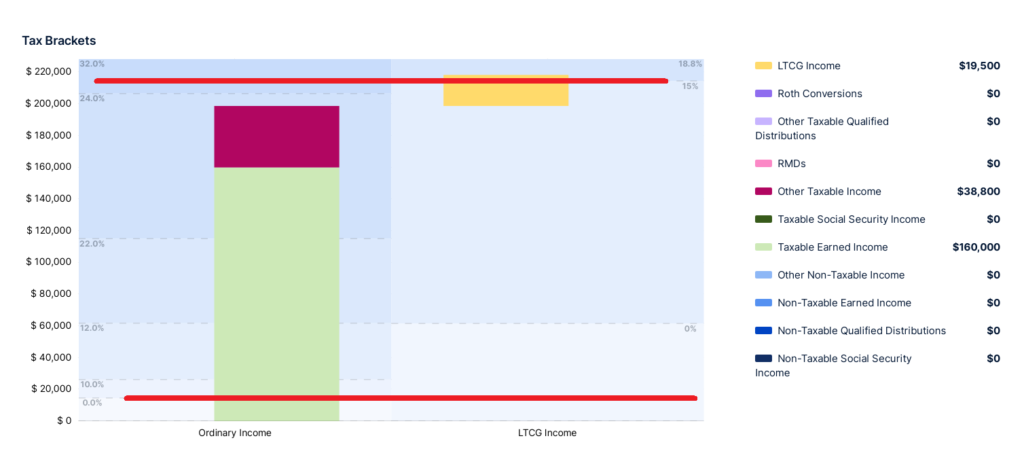

하나는 일반 소득 한계 세율이고, 다른 하나는 LTCG 한계 세율이다. 아래 사례는 싱글로 택스 보고하는 경우다. 좌측은 일반 소득에 택스 구간이고, 우측은 LTCG 택스 구간이다.

- 총소득 = 근로 소득 $160,000(그린) + 일반 소득 $38,000(레드) + LTCG $19,500(엘로) = $218,300

- Taxable Income = 총소득 $218,300 – 표준 공제액 $14,600 = $203,700 = 일반 소득 $184,200 + LTCG $19,500

우선 좌측의 일반 소득 한계 세율부터 살펴보자. 하단의 빨간 줄은 싱글의 표준 공제 $14,600 라인이다. 즉, $14,600까지 소득이 있더라도 택스가 없다. Taxable Income 중에 일반 소득은 $184,200이므로 24% 구간($100,526 ~ $191,950)이므로 일반 소득 한계 세율은 24%다.

일반 소득 위에 놓인 LTCG은 LTCG 택스 브라켓을 적용한다. 일반 소득 $184,200 베이스에 LTCG $19,500을 올려놓았다고 생각하면 된다. LTCG 브라켓 싱글 $184,200 이상인 곳은 15% 구간($47,026 ~ $518,900)이므로 LTCG 한계 세율은 15%다. 하지만 상단의 빨간 줄 윗부분에 대해서는 고소득자에게 부과하는 NIIT(Net Investment Income Tax)가 적용되어 추가로 3.8% 추가 된다.

정리하면

위 싱글 사례의 경우 일반 소득의 한계 세율은 24%이고, LTCG 한계 세율은 18.8%다. 여기에 주와 지방 택스 세율을 더한것이 본인의 한계 세율이다.

|