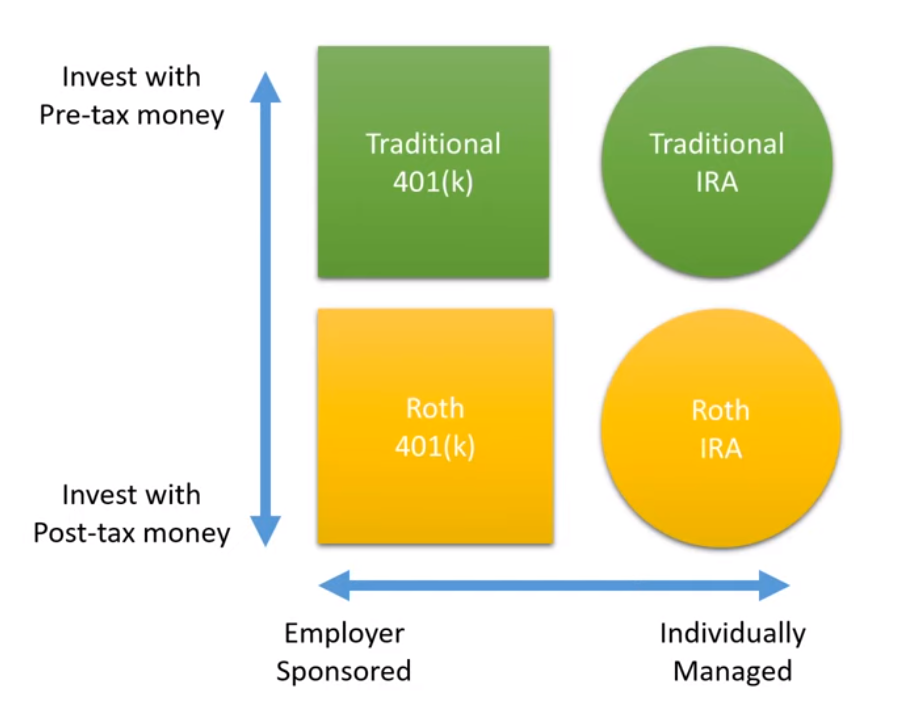

회사와 상관없이 개인이 세금 혜택을 받으면서 은퇴 자금을 저축할 수 있는 방법에는 Traditional IRA와 Roth IRA가 있습니다. Traditional IRA는 401K 처럼 저축한 금액 만큼 현재 소득 공제를 받는 것이며 Roth IRA는 현재 소득 공제를 받지 못하지만 인출시 투자 소득에 대한 세금이 없습니다.

두개 모두 소득에 따라 자격이 정해지고, 매년 저축 금액 한도가 정해 집니다. 2019년의 경우 개인은 최대 $6,000(부부가 각각 $6,000씩 할 수 있음) Traditional IRA나 Roth IRA에 저축할 수 있습니다. 또한 정해진 금액 $6,000 내에서 Traditional IRA $2,000 저축하고, Roth IRA $4,000등으로 나누어서 해도 됩니다.

Traditional IRA는 저축한 금액만큼 소득 공제가 되지만 인출할 때 인출한 금액이 해당 년도의 인컴(ordinary income)으로 간주되어 소득세를 내야 하고, ROTH IRA는 저축한 금액이 소득 공제가 되지 않지만 59.5세 이후에 인출할 때 인출한 금액에 대한 세금을 내지 않습니다. 다시 말해서 투자 이익에 대한 택스가 없는 것입니다. 참고로, ROTH IRA에 저축한 원 금액에 대해서는 59세 이전이더라도 언제든지 페널티 없이 인출이 가능합니다. 다만 투자 이익에 대한 부분을 59.5세 이전에 인출하면 세금과 페널티를 내셔야 합니다.

Roth IRA의 한가지 좋은 점은 70.5세 이후에도 RMD(Required Minimum Distribution) 가 없어 사망시 까지 인출하지 않고 자산을 증식 시킨 후에 상속할 수 있다는 점입니다. 이에 반에 Traditional IRA는 70.5세 이후에 본인이 인출을 원하지 않더라도 매년 최소 RMD(Required Minimum Distribution) 금액 만큼은 인출해야 하며 인출한 금액에 대해서 소득세를 내야 합니다.

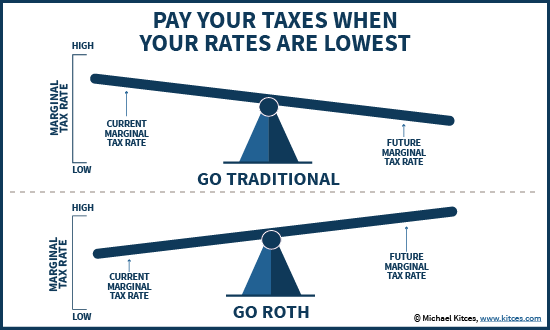

은퇴후 세율이 낮아질 것으로 예상하시면 현재 택스를 줄일 수 있는 Traditional IRA에 저축하시고, 은퇴후 세율이 현재와 같거나 높을 것으로 예상되면 현재 택스를 내고, 은퇴 후 인출할 때 택스가 없는 Roth IRA(Roth IRA 자격이 안되면 Back Door Roth IRA)에 저축 하시면 됩니다.

대부분의 경우 ROTH IRA가 더 유리하다고 하니 ROTH IRA가 더 좋은 이유 살펴 보시기 바랍니다.

Traditional IRA deduction income limits for 2019

| Filing status | Full deduction if modified AGI is… | Partial deduction if modified AGI is… | No deduction if modified AGI is… |

| Married filing jointly and you’re covered by retirement plan at work | $103,000 or less | $103,000 but less than $123,000 | $123,000 or more |

| Married filing jointly and your spouse is covered by a retirement plan at work | $193,000 or less | More than $193,000 but less than $203,000 | $203,000 or more |

| Single or head of household | $64,000 or less | More than $64,000 but less than $74,000 | $74,000 or more |

| Married filing separately and you or your spouse is covered by a retirement plan at work | Not available | Less than $10,000 | More than $10,000 |

ROTH IRA 투자를 하기 위해서는 부부 공동 파일링의 경우 Modified Adjusted Gross Income이 $193,000 미만이어야 합니다. Modified Adjusted Gross Income이 $193,000 미만이면 부부가 각각 1년에 $6,000까지 Roth IRA에 저축할 수 있고(50세 이상이면 추가로 $1,000 더 할 수 있음), Modified Adjusted Gross Income이 $203,000이상이면 Roth IRA 저축할 자격이 안됩니다.

Roth IRA limits for 2019

| Filing status | 2019 modified AGI | Maximum contribution |

| Married filing jointly or qualifying widow(er) | Less than $193,000 | $6,000 ($7,000 if 50 or older) |

| $193,000 to $202,999 | Contribution is reduced | |

| $203,000 or more | Not eligible | |

| Single, head of household or married filling separately (if you did not live with spouse during year) | Less than $122,000 | $6,000 ($7,000 if 50 or older) |

| $122,000 to $136,999 | Contribution is reduced | |

| $137,000 or more | Not eligible | |

| Married filing separately (if you lived with spouse at any time during year) | Less than $10,000 | Contribution is reduced |

| $10,000 or more | Not eligible |

IRA 관련 글들

- 개인 은퇴연금 IRA란?

- 개인 은퇴 연금 Traditional IRA

- Traditional IRA deduction(소득 공제) 설명

- 개인 은퇴 연금 Roth IRA

- 상속에 유리한 Roth IRA(The SECURE Act 2019)

- ROTH IRA이 Traditional IRA보다 더 좋은 이유

- Traditional IRA이 Roth IRA보다 좋은 경우

- 은퇴후 세율이 같아도 Roth IRA(또는 Roth 401(k))가 더 않좋은 경우

- Roth IRA는 연초에 Traditional IRA는 가능한 늦게 저축

- Roth IRA Conversion

- Roth IRA 관련 후회 Top 6

- 조기은퇴자의 은퇴자금 인출 방법 Roth IRA Conversion Ladder

- Roth IRA 단점? 연소득 $100K 이하면

2020년 agi가 206,000(부부공동파일) 이상일 경우에는 t-ira에 불입은 가능하지만 택스감면 혜택을 받지 못하는걸로 이해했는데 맞나요?

roth는 아예 넣을 수 없는거구요?

직장에서 제공하는 401K 등의 은퇴 플랜이 있는 경우는 t-ira 저축해도 소득 공제를 받을 수 없습니다. 하지만 401K 등의 직장에서 제공하는 은퇴 플랜이 없는 경우는 소득에 상관없이 Traditional IRA에 저축하고, 소득 공제(deduction)를 받을 수 있습니다.

소득이 높아 Roth IRA 자격이 안되면 Backdoor Roth IRA를 하시면 됩니다. 자세한 내용은 Backdoor Roth IRA 완벽 가이드 글을 참고 하세요.