Roth IRA 단점은?

Roth IRA 단점은 거의 없을 정도로 은퇴 자금을 저축 & 투자하기 좋은 수단이다. 하지만 Roth IRA 규정에 대해서 정확히 이해하고 적용하면 특별한 상황에서는 Roth IRA보다 더 좋은 옵션이 있을 수 있다.

부부 연소득 $100K 이하라면

부부의 연 소득이 $100K 이하이고, 은퇴 후에도 연 소득 $100K 이하일 것으로 예상되는 경우를 생각해 보자. 소득의 10%인 $10K를 401K에 저축하고, 또 다른 10%인 10K를 A는 Roth IRA 계좌에 투자하고, B는 Taxable Account인 일반 투자 계좌에 투자했다고 가정하자.

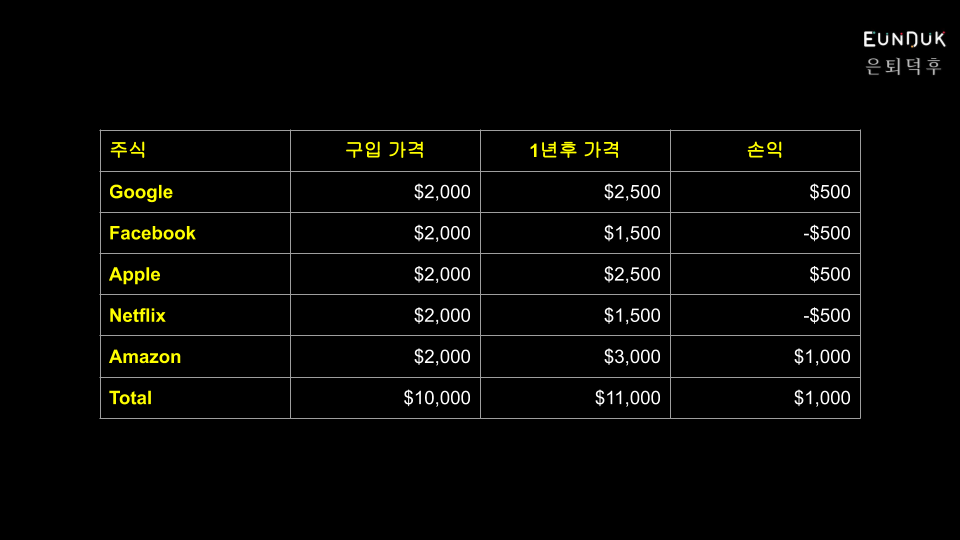

A와 B 모두 위와 같이 동일한 주식에 투자해서 1년 후에 10% 이익 $1,000이 발생했다. Roth IRA에 투자한 A는 원금 $10,000은 언제든지 인출할 수 있지만 투자 수익 $1,000은 59.5세 이후에 페널티 없이 인출할 수 있다.

일반 투자 계좌에 투자한 B는 Tax Planning을 잘하면 전체 금액 $11,000을 택스와 페널티 없이 인출할 수 있을 뿐만 아니라 $1,000을 소득 공제도 받을 수 있다.

예를 들어, 1년 후에 Google, Apple, Amazon을 팔면 $2,000의 Long Term Capital Gains가 발생한다. B의 Taxable Income을 계산해 보면

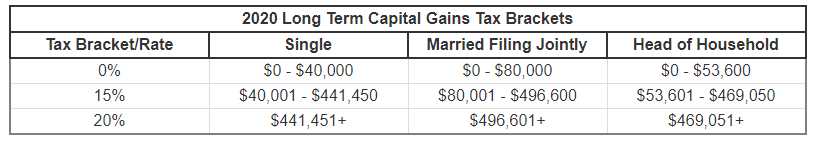

Taxable Income = $110,000 – $10,000(401K 저축 금액) + $2,000(Long Term Capital Gains) – $24,800(표준 공제) = $67,200이고, 아래 표에서 보는 것처럼 $80,000까지는 세율이 0%이니 $2,000에 대한 세금이 없다. 단, 주 택스는 주마다 다르다.

또한 Facebook과 Netflix를 팔아 $1,000의 손실이 발생하면 $1,000 소득 공제를 받을 수 있다. 주의할 점은 Long Term Capital Gains와 손실을 동일한 연도에 하게되면 서로 상쇄되니 각각 다른 연도에 해야한다. 예를 들어, Long Term Capital Gains $2,000이 발생하고, 손실 $1,000이 발생하면 두 개가 먼저 상쇄되어 Long Term Capital Gains $1,000만 발생해서 $1,000 소득 공제를 받을 수 없다.

72세에 401K, IRA 등의 Tax-Deferred Account 예상 금액이 $600K 이하라면

RMD(Required Minimum Distributions) 적용되는 72세 시점에 Traditional 401K나 IRA 등의 Tax-Deferred Account의 예상 금액을 생각해 보자. 만약 예상 금액이 $600K보다 적다면 Roth IRA보다 Traditional IRA가 더 좋은 선택일 수 있다.

자세한 내용은 401K, IRA 최적의 금액은? 글을 참고하면 된다.

정리하면

Roth IRA는 좋은 은퇴 저축 수단이지만 경우에 따라서는 더 좋은 옵션들이 있을 수 있다. 예를 들어, 부부의 연소득이 $100K 이하면 Long Term Capital Gains를 이용해 택스 플래닝을 잘 하는 것이 더 좋을 수 있고, 72세 시점에 Traditional 401K나 IRA 등의 예상 금액이 $600K 이하라면 401K Max out이나 Traditional IRA가 더 좋은 선택일 수도 있다.

Roth IRA냐 T-IRA냐 선택 관련 글들